米塗料・化学品大手のPPG Industries Inc.によるオランダの同業大手AkzoNobel の買収の交渉が難航している。

AkzoNobelは、PPGによる2度の提案を拒否したが、3度目の「最後の」提案については、取締役会で注意深く検討するとし た。

しかし同社は5月8日、PPGの提案を拒否した。4月19日発表の単独生き残り戦略(後記)の方がベターだとする。

PPGが敵対的買収を行う可能性が出てきた。

AkzoNobelの株主である「物言う株主(activist investor)」のElliott Advisorsは、これまでAkzoNobelに対して買収提案を受けるよう促してきたが、3度目の拒否を受け、オランダの裁判所で企業の紛争を扱うEnterprise Chamber of the Netherlandsに対して会長解任を求める臨時株主総会の招集を求める嘆願書を提出した。多額の買収提案を拒否するのは、株主への義務に著しく反するとしている。

最初のヒアリングは5月18日に開かれる。

ーーー

PPG は買収による両社の統合は強い戦略的意義があり、検討を続けると述べた。

統合により、塗料、ペンキ、特殊化学品で強力なグローバルプレイヤーになるとしている。

PPGは3月20日に二度目の提案を行い、AkzoNobel は3月22日に再び拒否した。

買収価格は1株当たり 88.72 ユーロで、現金 56.22ユーロ とPPG株式0.331株で支払うというもの。負債引き受けや株式配当込みで約 245億ユーロとなる。

AkzoNobel では、この提案がAkzoNobel の現在および将来価値を反映しておらず、独禁法問題を含む株主にとってのリスク、不確実性を含んでいるとして拒否した。

ーーー

PPG は4月24日、AkzoNobel への買収提示額の再度引き上げを発表した。

PPGはAkzoNobel に対し、今回が「最後の招待状」と通告した。

AkzoNobel は4月19日に単独生き残り戦略を発表しているが、その後同社の株価は下落しており、PPGは、今回の同社の提案はこれよりも遥かによいものだと自賛している。

AkzoNobel の単独生き残り戦略は、1年以内にSpecialty Chemicals 事業を分離して、上場するか売却し、残るPaints and Coatings 事業に専念するというもの。

事業の将来性への自信を示すため、配当の50%増と、11月に10億ユーロの特別配当を行うとしている。

PPGでは、AkzoNobel が目標を達成できていないのに、これを2社に分けた場合、小さくなった2社がやっていける保証はないとし、PPGとAkzoNobel を統合すれば、年間のシナジー効果 750百万ドルを含め、両社の株主にとっての長期的価値は遥かに大きいとしている。

AkzoNobelが懸念する独禁法問題については、いろいろな検討の結果、タイムリーに承認を得られると確信しており、条件が付いた場合には、相互に合意するレベルの分割を行う用意があるとしている。

また、承認に自信を持つため、仮に承認が得られない場合にはかなりのreverse break-up feeを支払う用意があるとする。

更に、買収後にも現在のAkzoNobelのオランダ、欧州との関係を維持する。

AkzoNobelの現在の欧州拠点はそのまま。統合後の建築・装飾用コーティング事業の本部はオランダに置き、船舶用コーティング事業は英国とオランダを拠点とする。

統合会社はNYSEとアムステルダムに上場する。

欧州のAkzoNobelの製造拠点は米国に移さない。

オランダと英国のAkzoNobelへのサプライヤーは、大きくなる新会社に販売する機会を与えられる。

従業員についても保護を約束した。

AkzoNobelのコアの戦略についても尊重するとしている。

ーーー

Sales Operating Income Decorative Paints 3,792 27% 366 21% Performance Coatings 5,640 40% 735 42% Specialty Chemicals (分離予定) 4,760 34% 629 36% 本社ほか 5 0% -211 ー Total 14,197 100% 1,519 100% Profit for the period 1,052

これに対するPPGの部門別実績は下記の通り。(100万ドル)

Sales Segment Income Performance Coatings 8,580 58% 1,314 55% Industrial Coatings 5,690 39% 1,042 43% Fiber Glass 481 3% 53 2% Total 14,751 100% 2,409 100% Net Income 877 同 (2015) (1,406)

AkzoNobelは2007年に ICIを買収した。

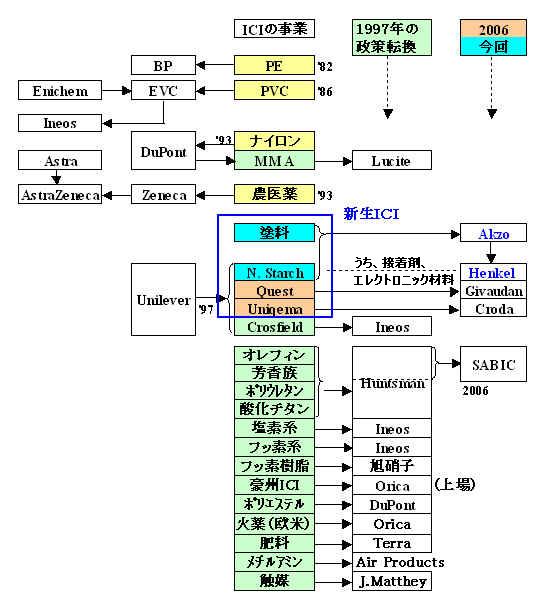

ICI は1982年にLDPEをBPに売却、1986年にPVC事業をEnichemのPVC事業と統合してEVCとし、その後 Ineosに売却した。

1993年には医薬・農薬事業を分離独立させ、Zenecaとした。(1999年、スエーデンのAstraと合併してAstraZenecaとなる)

また、同年、DuPontとの事業交換で、ナイロン事業をDuPontに渡し、DuPontのMMAを取得している。ICIは1997年に、化学品のなかでも付加価値が高く、投下資本が少なく、景気変動の影響が少なく、研究開発により重点を置いた事業に急速に転換することを決めた。

1997年7月、ICIは英蘭系Unileverの特殊化学品4社を買収した。

National Starch社(工業用接着剤、レジン、産業用でんぷん)

Quest社(香料、乳化剤、芳香剤)

Uniqema社(脂肪酸、グリセリン)

Crosfield社(シリカ、ケイ酸塩、ゼオライト)同時に同社は既存事業を順次分離・売却していった。

その結果、ICIはスペシャリティ化学品を中心とした「新生ICI」に生まれ変わった。

4事業部門から成るが、塗料のほかの3事業は1997年にUnileverから購入した事業が中心となっている。その後、Quest、Uniqema を売却し、売却代金を退職年金不足額の充当と負債の返済に充てた。

2006/3/7 ICIの抜本的構造改革

Akzoは2007年8月13日、ICI を約80億ポンド(約1兆9000億円)で買収することで合意したと発表した。

ICIの塗料部門取得が目的で、AkzoはICIの買収後、National Starch 部門のうち接着剤とエレクトロニック材料事業をHenkel に売却した。

(残り部門は2010年6月にCorn Products International に売却した。)

2007/8/13 Akzo が ICI を買収

コメントする