経済協力開発機構(OECD)は2月13日、多国籍企業への課税に関する新しい国際ルールが適用された場合、世界の法人税収の4%に相当する年1000億ドルの税収増が見込まれるとの試算を公表した。

法人税に世界共通の最低税率を導入し多国籍企業の課税逃れを防ぐ方策が、税収を押し上げると分析した。ただ、各国の税収に与える影響については示さなかった。

ーーー

OECDは2019年10月9日、高収益を上げている多国籍大企業(デジタル企業を含む)の消費者向け活動の拠点がどこにあるか、どこで収益を上げているかにかかわらず、確実に納税するための新枠組み案を公表した。10月17日からの20カ国・地域(G20)財務相・中央銀行総裁会議に報告し、2020年1月の大筋合意に向け、各国は詰めの議論に入る。

一部の利益とそれに対する課税権を多国籍企業の市場がある国・地域に割り当てることを提案している。

対象は連結の売上高が7.5億ユーロ以上で、利益率が10%超の「消費者向け」ビジネスを行う大規模企業

(採掘産業、コモディティ、金融サービス等は除外)対象となるグローバル企業の利益を分割し、それぞれに別個に課税する。

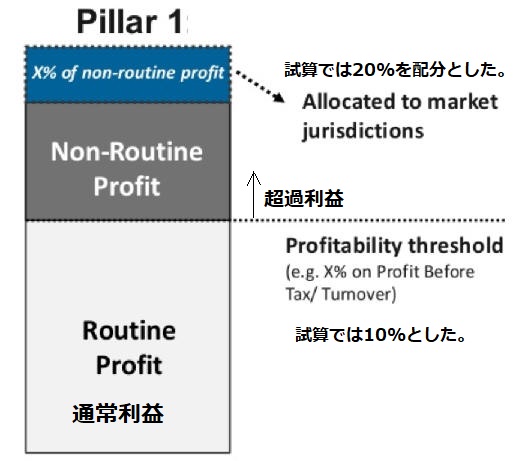

通常利益 一般的な利益

(OECD案では利益率10%分)従来通り 恒久的施設(Permanent Establishment) を置く国が課税権を持つ。 超過利益 ブランド力や知名度といった「無形資産」で全世界の消費者から稼いだ利益 各国での売上高の割合に基づいて課税

2020/1/29 デジタル課税を巡る問題

この問題を扱う「税源浸食と利益移転」(BEPS:Base Erosion and Profit Shifting)包摂的枠組みには、137の国と地域が参加し国際課税ルールに関して対等な立場で多国間交渉を行っている。

2020年1月29~30日に開催された会合で、これらの国・地域はデジタル化の課税問題に対処するために2つの柱を掲げて交渉を行うことを決定した。

決めるべきルール:

①納税場所についてのルール:関連性ルール(Nexus rule)

②利益のどの部分に課税されるべきか:利益配分ルール(Profit allocation rule)2つの柱:

①「統一アプローチ」:恒久的施設のない地域で継続的かつ大規模な事業を行う多国籍企業にその地域で課税できるようにする。

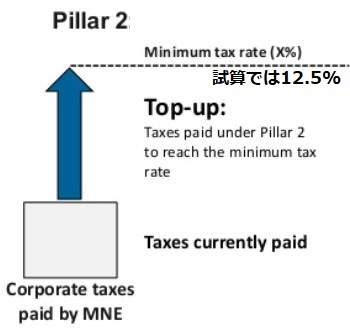

② 最低税率の導入

会合後にOECD事務総長は次のように述べた。

各国がデジタル経済によって生じている課税問題に対処することは、これまで以上に喫緊の課題であり、そのための唯一の有効な方法は国際的な課税制度を根本から見直し合意に基づく多角的解決策を模索し続けることである。

この難事業を解決に向けて前進させるという決定を包摂的枠組みが行ったことは歓迎するが、機能する解決策を開発するための技術的な課題と、今後数ヶ月以内に解決する必要がある重要な政策的差異が存在することも事実である。

ーーー

今回の試算(第1の柱と第2の柱の経済分析と影響評価)は、税制改革の設計とパラメータについての主な決定に情報提供するために行われ 、包摂的枠組みの全参加国を含む200以上の国々と27,000社を超える多国籍企業グループから得られたデータが収録されている。

試算では「第1の柱」について、利益率10%以上の部分を超過利益とみなし、その20%を市場各国に分配 するとした。

「第2の柱」については最低税率を12.5%と仮定した。

|

|

試算の結果は次の通り。

交渉中の2本の柱からなる解決策の総合的な効果は年間で世界全体の法人税収入の4%増、または1000億米ドルに上ると推定している。

税収増のうち、第1の柱の分は少なく、第2の最低税率導入の影響が大きい。

第1の柱の改革(一部の課税権を市場がある国にに再配分する)はほとんどの国々に少ないものの税収増をもたらす。第1の柱の下では、 低税率を売りにしてグローバル企業の拠点を誘致してきた「投資ハブ国」が税収の一部を失うため、低・中所得国が先進諸国より相対的に多くの税収を得ることができる。再配分される利益の半分以上は、トップ100社の多国籍企業グループから得られるものだった。

第2の柱は相当な額の追加税収をもたらす。最低税率の導入で税額が増えるだけでなく、各国間の税率の差が低減されることで、多国籍企業 が節税策を自粛し、利益移転が大幅に減少すると期待される。このことは、利益移転の悪影響を先進国より大きく被っている開発途上国にとって重要。

投資コストへの直接的な影響は、この改革の対象が利益率が非常に高く実効税率が低い企業であるため、ほとんどの国で小さいと予測される。また、この改革により法人税が投資地域決定に及ぼす影響も低減する。

OECDは2020年内の最終合意を目指すが、現段階で各国の立場には依然として開きが大きい。

合意に基づく解決に達することができないと外国企業への一方的課税や、報復措置の応酬が取られるようになり、不安定さが高まることになる。

2020/1/29 デジタル課税を巡る問題

コメントする