2008年1月2日、本年のニューヨーク原油先物市場の取引初日にWTI原油は史上初めて100.00ドル/バレルを記録した。

その後、ヘッジファンドなどの資金が投入され、原油価格は急上昇、7月11日には一時147.27ドルをつけた。

しかし、米国政府が先物市場の監視を強めたためファンド資金の流出が始まり、7月31日に米ベアー・スターンズ傘下のファンドが破綻してサブプライムローンの問題点が明らかになり、その後は金融危機が広がった結果、原油市場から資金が流出して原油価格は急落した。

12月19日のニューヨーク原油先物市場でWTI原油は急落し、一時、2004年2月以来、ほぼ4年10カ月ぶりの安値水準となる32.40ドル/バレルまで下がった。終値は前日比2.35ドル安の33.87ドルとなった。

OPECが12月17日の臨時総会で、来年1月1日からの日量220万バレル減産で合意したが、価格下落を止められなかった。

<p><p><p><p><p><p>HTML clipboard</p></p></p></p></p></p>年初からの平均価格は100.8ドル/バレルとなった。

米国の住宅着工件数は2006年1月に過去最高の年換算2,273千戸を記録した後、下降に転じ、2008年3月には1,000千戸を割り、11月は625千戸となった。まだ下げ止まる気配はない。

住宅価格も2006年から下落が続いており、まだ底を打っていない。

「NINJA ローン」と称され、所得も収入も資産もない(No Income, No Job, No Assets)人に住宅の値上がりを前提に融資を行い(融資に際し、資産状況などを誤魔化すよう指導したといわれる)、そのローンを証券化して世界中にバラ撒き、格付け会社はそれに高い格付けを与えた。それを信用して、世界中の金融機関がこれを購入した。

住宅価格が値下がりすることを全く考えない典型的なバブル現象である。

その破綻の結果、金融危機だけでなく、実態経済にも大きな影響を与えている。

その影響はこれまでは米国の住宅産業に止まっていたが、欧州や中国の住宅産業にも広がり、更に自動車産業、周辺産業、家電、IT関連、原料業界と、全世界、全産業に広がりつつある。

世界各国が金融危機の影響を大きく受けるなかで、比較的影響の少ない日本の円が消去法で急激に上昇した。

この結果、輸出産業は軒並み痛手を蒙った。

自動車産業は米国での自動車販売不振と円高が重なり、トヨタは2009年3月期は、前期の最高益から一転、戦後初の営業赤字になるとの予想を発表した。電機業界など他の産業もすべて影響を受けている。

ーーー

海外では大型買収が影をひそめた。

多額の借入金で買収を行なってきたIneosは銀行に金利支払い停止を要請した。

バブルの真っ最中に決めたHexionによるHuntsman買収は、Hexionが一旦取り止めを主張、裁判で不利が分かり、買収を進めようとしたが、銀行が融資を取り止め、結局契約は破棄された。融資を断った銀行との間では裁判になっている。

BHP Billiton もRio Tinto 買収を諦めた。

BASF、Dow、DuPont など各社が減産を決め、人員整理も行なっている。米国では多くのエチレンプラントが停止した。

Dowは市況の変動を受けやすい石化事業について Asset Light(JV化による負担削減)戦略を進めてきたが、PICとのJVのK-Dow Petrochemicals を2009年1月にスタートさせ、この戦略を完結させる。

<p>HTML clipboard</p>(運営開始間際にKuwait

側で反対運動が起こっている)

逆にスペシャルティが中心のRohm and Haas を買収している。

ーーー

北京五輪のあと、中国も急速に力を失った。

世界中の石油化学会社は中国の膨大な需要に期待して設備を増強した。

根拠の一つには13億人という膨大な潜在需要の存在である。

しかし本ブログで以前に指摘したように(2006/2/21 中国バブル説)、実際には三大成長エリアの約3億人を現在のマーケットと考えるべきで、これと残りの10億人の所得格差は著しく大きい。

現在の中国の供給能力は既に当面の需要量に達している。

しかも実際には中国の需要のかなりの部分は米国向けを中心とする輸出用である。

米国向けの輸出がなくなると、国内需要増でそれを補うことは出来ず、一気に失速した。

当初の期待通り、もし13億人の需要が顕在化すれば、米国の需要が減退しても、それほど影響は受けなかったであろう。

そうではないため、中国向け輸出は激減、中国自体でも減産や操業停止が広がっている。

ーーー

これまで日本の石油化学は3つのバブルで高収益をあげてきた。中国需要、原油価格、ハイテク材料である。

2003年頃からの中国の需要の急増で、輸出が増え、フル稼働となった。

中国の需要の増も原因の一つである原油価格の上昇で、海外市況が上がり(中国が値上げを呑んだ)、フル稼働状況のなかで国内での価格転嫁が可能となった。

石化不振時に各社が取り組んだハイテク材料が、薄型テレビを初めとする家電その他の好況で大きな利益を生むようになった。

今年後半になり、これが一転した。

中国の需要は激減、輸出は減少し、国際価格は数ヶ月のうちに急下落した。

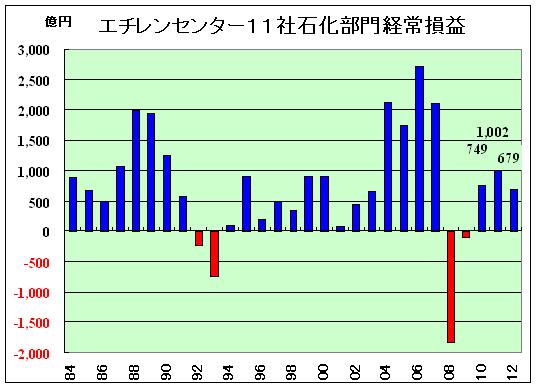

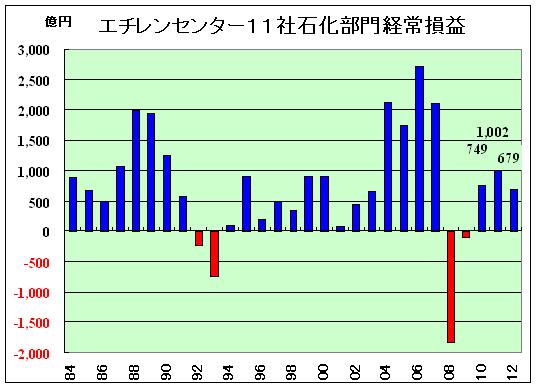

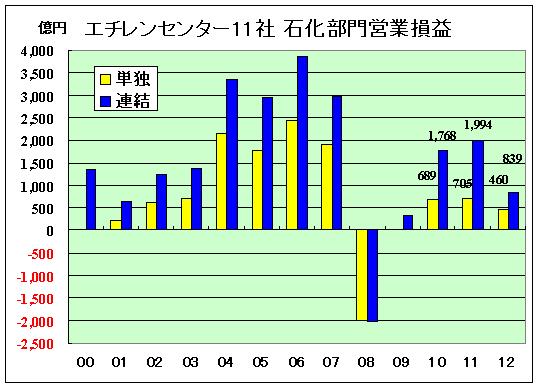

2008年上半期のエチレンセンター11社の石化部門の経常損益は前年同期比で激減、ほぼゼロとなった。

原料ナフサは下がったが、転嫁のズレのため、最高価格となった7-9月の高値分はおそらく転嫁が出来ず、需要減と国際価格の暴落で需要家からはコスト下落以上の値下げを要求されることとなる。

各社は中間決算時に、下期に転嫁ズレ分を転嫁し、年間では原料価格差=売価差とみて、年間決算予想はかなりよい数字を出している。しかし価格問題に加え、需要の激減で各製品で減産を始めていることもあり、赤字転落企業は増えるであろう。

株価下落による年金関係費用の追加や、持株の評価損もある。

ハイテク材料も、最終製品の価格下落と需要減は激しく、様相は一変した。

ーーー

問題はこの後である。米国の住宅産業はまだ回復の見通しはなく、自動車その他の産業でも、今後更に悪化すると思われる。回復が1年後なのか、2年後なのか、分からない。

しかし、仮に景気が回復しても、日本の石油化学が回復する保証はない。

日本の石油化学の不振は金融危機のためだけではない。

日本の石油化学独自の構造問題(と中国の需要の限界)により、当然起こるはずのもので、金融危機でこれが加速されたものである。

従って、金融危機が収まり、世界経済が回復しても、日本の石油化学は今のままでは回復しない。

昨年の「回顧と展望」では「ガラバゴス鎖国論」との副題をつけ、海外の大規模化、統合の動きに対して以前の小規模多数プラント体制を維持したままであることは、まさに進化の止まった「ガラパゴス鎖国」状況であるとし、日本の石化事業もガラパゴスのように「危機遺産」とならなけばよいがとした。

2007/12/26 2007年 回顧と展望 「ガラパゴス鎖国」論

日本のエチレンセンター

| 立地 |

エチレンセンター |

能力

(千トン)

定修なし |

LDPE |

HDPE |

PP |

VCM |

| 鹿島 |

三菱化学 |

① 410

② 516 |

日本PE |

日本PE |

日本PP |

鹿島塩ビモノマー

(信越、カネカ) |

| 千葉 |

丸善石化 |

525 |

宇部丸善PE

|

丸善ポリマー |

日本PP

(チッソ) |

京葉モノマー

(旭硝子) |

| チッソ |

京葉エチレン

(丸善/三井/住友) |

768 |

|

|

|

|

| 三井化学 |

提携 |

612 |

Prime |

Prime |

Prime |

|

| 出光興産 |

413 |

Prime |

Prime |

Prime |

|

| 住友化学 |

415 |

住友化学 |

|

住友化学 |

|

| 川崎 |

東燃化学 |

540 |

日本PE |

日本PE |

日本PP |

|

| 日本ユニカー |

日本ユニカー |

| 新日本石油 |

443 |

日本PE |

日本PE |

サンアロマー |

|

| 四日市 |

東ソー |

527 |

東ソー |

東ソー |

日本PP

(チッソ) |

東ソー |

| 三菱化学 |

停止 |

|

|

|

|

| 大阪 |

大阪石油化学

(三井化学) |

500 |

|

|

Prime |

カネカ(高砂) |

| 水島 |

三菱化学 |

496 |

日本PE |

日本PE |

日本PP |

ヴィテック |

山陽石化

(旭化成) |

504 |

旭化成 |

旭化成 |

|

|

| 徳山 |

出光興産 |

688 |

東ソー |

|

徳山PP |

東ソー |

| トクヤマ |

| 大分 |

昭和電工 |

691 |

日本PE |

日本PE |

サンアロマー |

|

<p><p><p><p><p><p><p><p><p>HTML clipboard</p></p></p></p></p></p></p></p></p>

1980年代以降、日本の石油化学がよかったのは80年代後半のバブル時代と、2003年以降の中国バブル時代だけである。

前者は国内需要増で、後者は中国需要増でフル稼働が可能となり、後者では原料ナフサの大幅アップも転嫁でき、利益を上げた。

3度目のバブルは考えられないため、現状のままの姿で、今後儲かる時代が来ることは考え難い。

中国の需要が復活しても、中国や中東で建設中の大規模設備が完成し、競争力のない日本の企業に出番はないであろう。

輸出に期待できなくなり、国内需要のみが対象となれば、過剰能力のもとで過当競争が再燃し、値下げ競争となるのは必至である。需要家も事情は分かっているため、値下げを条件に引き取り量を増やすなど、攻勢に出よう。

「需要に合わせた生産を」との声があるが、いつまでも操業度を落とした生産を続け、赤字を続けることは出来ず、各社が歩調を合わせることなど出来ない。価格を下げてでも多く売り、操業度を上げたいとする企業が出てくる。

<p><p><p><p>HTML clipboard</p></p></p></p>エチレンの操業の面からも、誘導品の減産に限度がある。

当然、産構法のような合法カルテルはあれが最後であるし、価格や数量のカルテルは、レニエンシー制度のできた今はあり得ない。

このままでは、各社ともに赤字となり、それも回復の可能性のないものとなる。

ーーー

過去は、「他社も同じ」ということで、赤字を続けた時期があった。

今は Robert B. Reich が近著「Supercapitalism」で述べているように、株主を満足させない限り、企業はやっていけない。

「ガラバゴス鎖国」の日本の化学会社も、株主に関しては「フラットな世界」にあり、多くの海外株主を抱えている。

石油化学の赤字が続いた場合、石油化学の継続の意義の説明が出来なければ、海外株主は石油化学からの撤退を求めるか、それが行なわれない場合は持ち株を売却するであろう。

三菱ケミカルは7月の欧米での会社説明会で、「石油化学をなぜやっているのか」と聞かれたという。

赤字が続けば、「なぜ石油化学をやめないのか」と問われることとなる。

他方で医薬メーカーや信越化学のように高配当の企業がある中で、減配や無配になれば、国内投資家も持ち株の売却をするだろう。

大量の株式が売却されれば、企業の存続も危なくなる。

ーーー

<p><p><p><p><p><p><p><p><p>HTML clipboard</p></p></p></p></p></p></p></p></p>

日本の石油化学業界はいよいよ、「ガラバゴス鎖国」体制の「終りの始まり」を迎える。迎えざるを得なくなった。

「需要に合わせた生産」ではなく、「国内需要に合わせた能力」とし、儲かる事業にする必要がある。

そのためには、多数のエチレンセンターを潰さない限り、問題は解決しない。

過去に行なわれた事業統合や、企業の合併は、エチレンセンターの廃棄に結びつかない限り、意味はないといえる。

例えば丸善石化の場合、旭硝子が京葉モノマーを、宇部興産がLDPEを止めようとしたが、エチレン操業に影響するとし、丸善とのJV(VCMは当初から)で操業を続けている。(たまたま中国バブルのために操業継続ができた)

9月7日の日本経済新聞記事で三菱ケミカルホールディングスの小林喜光社長が大胆な発言をしている。

「そういう意味では日本の石化コンビナートは歴史的使命をほぼ終えた。(現在14カ所ある)コンビナートは将来は2-3カ所あればいいのではないか。」

三菱化学の高下常務は12月9日の事業説明会後、記者団に対し、「旭化成と再編について検討している」と語った。

水島のいずれかのエチレン生産設備を停止してエチレンの相互供給を検討すると見られる。

エチレンセンターは「将来」ではなく、早急に整理する必要がある。

しかし、実際にはエチレンセンターの廃棄は非常に難しい問題を抱えている。

従来の個々のプラント閉鎖の場合は対象の従業員もそれほど多くはない。

エチレンセンターを止める場合、製造、補助部門、営業と一部の管理部門など、多数の従業員が関係する。

事業のほとんどがなくなる企業さえも出る。

非石油化学事業にこれらの全てを配転することはほとんどの企業で無理であり、人員整理が必要となる。

三菱化学と旭化成のように、配管でつながっている同一地区のセンター同士で提携するのは最も合理的だが、どちらを止めるかは、人員整理がからむ場合は非常に難しくなるであろう。

企業の合併は余剰人員の整理が前提とならなければ意味がない。

日本の化学産業が「ガラパゴス鎖国」体制を取らざるを得なかったのは、まさにこの点にある。

欧米の企業は簡単に人員整理を行なってリストラをすることが出来た。

日本の終身雇用体制が、企業が時代の変化に対応した体制を取るのを妨げてきた。

しかし、その体制を続けていけない。

過去にはアルミ精錬業界の例があった。

1978年に日本全体6社164万トンの能力があったが、第二次石油ショックで「電気の缶詰」といわれるアルミ精錬が日本でやっていけなくなり、79年に110万トン、82年に70万トン、86年に35万トンとなり、その後、日軽金の蒲原の1万トンを除き、全てが廃棄された。

http://f56.aaa.livedoor.jp/~knak/25/aluminium.htm

多数の従業員が解雇されたが、この場合は誰がみても日本での事業継続は不可能であり、人員整理は止むを得ないものであった。

しかし、今回の場合は日本の石油化学が全てやっていけなくなる訳ではないという点がアルミとと異なる点である。

輸出はなくなるが、国内の需要は残る。国内需要分に関しては、価格は国際価格に合わせる必要はあるものの、輸入品に取って代わられる可能性は少ない。

合成樹脂をとってみると、日本のメーカーは単にレジンを販売するというのではなく、需要家のニーズを満たす機能を果たしている。需要家のニーズに合ったグレードをつくり、技術サービスを行なっている。

また、カンバン方式の納入など、物流面でのサービスも強みである。

輸入品ではこれらの機能を満たすことは出来ない。

逆に、これまでは過当競争の結果、これらにかかる追加コストを上乗せすることが出来ていない。「国内需要に合わせた能力」になれば、これの求償も可能となり、「儲かる事業」とすることも不可能ではない。

撤退するのか、生き残りを賭けるのか、人員整理をどのようにやるのか、それぞれの企業にとって苦しい判断が求められるときが来た。

* 総合目次、項目別目次は

http://kaznak.web.infoseek.co.jp/blog/zenpan-1.htm にあります。

各記事の「その後」については、上記目次から入るバックナンバーに付記します。

最近のコメント