東芝が4月7日に英投資ファンドのCVC Capital Partnersから買収を提案された。

CVCは前日6日終値に約30%のプレミアムを加え、1株5000円での買い取り価格を提案した。6日時点の東芝の時価総額は1兆7437億円で、TOBが成立した場合の買収額は2兆3,000億円弱となる。

産業革新投資機構(JIC)や事業会社の参加を想定し、早ければ10月の上場廃止を見込む。

背景には東芝とアクティビスト(物言う株主)との対立がある。

付記

東芝は4月20日、買収交渉の中断を発表した。

4月19日にCVCから新たな書面を受領したもののなんら具体的な詳細情報が記載されていない。「非公開化が東芝経営陣及び取締役会の戦略的目的に合致するかについてのガイダンスを待つため暫時検討を中断する」(step aside to await your guidance as to whether a privatization of Toshiba will suit management's and the Board of Directors' strategic objectives)という内容である。

買収者の資本構成や買収後の具体的な経営方針、安全保障法制・外国投資規制・競争法制の適用関係等は、取締役会が提案の検討を行う上で必要不可欠なものであり、かかる情報が提供されないまま提案の検討を開始することはできない。

3年半ぶりの東京証券取引所、名古屋証券取引所市場第一部に復帰を果たしたことを誇りに思っている。

非上場化を含め様々な企業価値向上のための提案を選択肢として排除するものではないが、非上場化には様々な課題も存在する。

客観的に見て具体的かつ実現可能性のある真摯な買収提案がなされた場合には真摯に評価・検討するが、その場合のプロセス及び内容は、株主をはじめとする当社ステークホルダーの多くが納得するものでなければならない。

ーーー

東芝子会社のWestinghouse は2017年3月29日、ニューヨーク州連邦破産裁判所に米国連邦倒産法第11章に基づく再生手続申し立てた。

2017/3/30 Westinghouse、Chapter11 申請

2017年7月、米連邦破産法11条の適用を申請中の Westinghouse が手がける原発建設をめぐり、親会社の東芝が発注元の米電力会社に支払う債務保証額が 計6561億円に確定した。

2017/7/31 東芝、米原発の保証債務 6561億円で確定

東芝株式は2017年8月1日、東京証券取引所の第1部から第2部に「降格」となった。2017年3月末時点で債務超過となり、1部上場基準に抵触した。

2018年3月末までに①債務超過の解消、②2017年3月期有価証券報告書での適正意見、③特定注意市場銘柄指定解除の3つのハードルの全てをクリアできないと上場廃止となる。

2017/8/2 東芝、東証2部降格

東芝2017年9月28日、東芝メモリの株式譲渡契約を締結したと発表した。

売却先はBain Capitalがこの目的のために設立し、参加各社が出資する㈱ Pangeaで、売却額は2兆円、税引前利益で1兆800億円を見込む。メモリ事業承継に係る課税影響を加味しても約7400億円の増益が見込めるため、2017年度末には債務超過状態を解消できるとみている。

しかし、各国の独禁法当局の承認が2018年3月末までに取得できなければ、売却益を計上できず、2期連続の債務超過となり、上場廃止となる。特に中国の承認が得られるかどうか、懸念された。

(中国の独占禁止法当局が売却案を承認したことが2018年5月17日に分かった。既に日米欧など他の全ての国の独禁法当局の承認は得ている。6月1日付で売却した。)

2017/9/30 東芝メモリの株式譲渡契約締結

東芝は2017年11月19日開催の取締役会において、第三者割当による新株式の発行を決議した。

新株式の発行総額は約 6000億円(新株式1株あたりの発行価格262.8円) で払込みは12月5日に完了する予定。

経営再建の途上にある東芝が、公募増資を実施するのは事実上 困難なため、第三者増資を行う。旧村上ファンド出身者が設立したシンガポールのEffissimo Capital Management や米King Street Capital Managementなど、Goldman Sachs が集めた海外約60社の投資家に割り当てる。主な投資家には「物言う株主」も多い。

調達した資金は、Westinghouseの米国原子力発電所建設プロジェクトに関する親会社保証の一括弁済に充てる。

2017/11/24 東芝、増資を決定

2018年4月、車谷暢昭氏が東芝の代表執行役社長 兼 最高経営責任者に就任、負の遺産処理を加速した。並行して、家電事業に加えパソコン事業を売却、東芝の事業ポートフォリオをB to B中心に再編した。

付記 正確には2018年4月に車谷氏は会長兼CEOに就任、綱川智氏が社長で、2020年4月に綱川会長、車谷社長兼CEOとなった。

2018/6/7 東芝、パソコン事業をシャープに売却

車谷社長は、旧三井銀行に入行、2015年に三井住友フィナンシャルグループ副社長 兼 三井住友銀行副頭取となる。

2017年にCVC Capital Partnersの日本法人の代表取締役会長に就任したが、翌2018年2月、経営危機にあった東芝の取締役会指名委員会から指名を受け、2018年4月に正式就任した。

ーーー

2017年の増資は上場廃止を避けるための苦肉の策であったが、東芝には株主を選ぶ余裕は全く無く、Goldman Sachs が集めた海外約60社の投資家に割り当てた。Harvard Investmentのような大学のファンドもあるが、「物言う株主」のEffissimo Capital Management も含まれている。

筆頭株主で9.9%を所有するシンガポールのEffissimo Capital Management は2020年7月の定時株主総会で、ガバナンス強化などを求めて、取締役に同社の今井陽一郎氏ら3人を選任するよう要求した。

また、3D Investment Partners も自社の推薦する社外取締役2人の選任を提案し、車谷CEOらの選任への反対も表明した。

東芝は取締役選任案に反対を表明し、この案は総会で否決された。ただ、東芝の車谷CEOの賛成比率は57.96%にとどま った。

3Dは総会後、議決権の一部が結果に反映されていないとして投票の処理が適切だったか外部調査を要請し、東芝は議決権行使書を集計した三井住友信託銀行に調査を依頼した。

その結果、 集計作業した三井住友信託銀行が事前に郵送された1000通以上の議決権行使書を無効扱いにしていたことが判明した。

2020年12月に無効票を含めて議決権行使を再集計した結果、車谷社長の賛成比率を57.96%から57.20%に、反対比率を18.96%から20.13%にそれぞれ訂正した。

Effissimo は「議決権行使をめぐり、株主への不当な圧力があった」とも指摘した。一部の株主が圧力を受けて議決権を行使しなかったと報じられた 。

複数の外電が、東芝の議決権の4%を持つアメリカのハーバード大学の基金運用ファンドに対し、経済産業省の関係者が圧力をかけたと報じた。

東芝は監査委員会による調査の結果、「さらなる調査は必要ない」としたが、Effissimo は第三者委員会による再調査を要求。これを東芝が拒否したため、Effissimo などが臨時株主総会招集を求めた。

Effissimo は、2020年7月の定時株主総会が公正に運営されたかどうかを調査するために弁護士などの選任を要求 。

第二位株主で米ヘッジファンドのFarallon Capital Managementは、成長投資の方針についての合理的な説明を含む資本政策案の策定及び株主総会への上程を求めた。

東芝は2021年3月18日、都内で臨時株主総会を開催し、昨年7月に開催した定時総会の運営の適正性について独立した調査を求める筆頭株主 Effissimo の株主提案を可決した。 調査の期間は3カ月で、調査者として3人の弁護士を選任した。

Farallon Capital Managementの提案は否決された。

2020年5月時点の株主名簿には証券会社が記載されており、各社の出資比率は不明だが、下記の通りとされる。

Effissimo Capital Management 9.9% 筆頭株主

Farallon Capital Management (Chinook Holdings との共同で)5.37% (うちFarallonは2.12%)

Harvard Investment (Harvard Universityのファンド)4.7% →0 %

3D Investment Partners (Singapore) 2.5% → 7.2% 2位株主にHarvardを除き、全てが「物言う株主」で、他にKing Street Capital Management、BlackRock Fund Advisors などを加えると全株主の3割強となるとされる。

2021年3月29日に異動があった。シンガポールの資産運用会社、3D Investment Partnersは3月29日付で市場外でHarvard Investment から 4.7%分を取得し7.2%となり、第2位の株主になった。

ーーー

東芝は今後も株主対応に苦労すると見られた。

しかし、臨時株主総会でEffissimo の株主提案が可決された直後の4月7日、CVC Capital Partners が買収提案を行った。

東芝の車谷CEOは東芝の社長兼CEOに就任する前はCVC Capital Partnersの日本法人の代表取締役会長であった。また、東芝の藤森義明・社外取締役は現在、CVC日本法人の最高顧問である。

このことから、物言う株主との対立が続いている東芝の株式を非公開化して、経営判断を速めるため、東芝側から持ち込んだものではないかとの見方もある。

東芝は、「詳細情報を受領した場合は慎重に検討する」としている。永山取締役会議長は声明の中で「(買収提案は)当社の要請によるものではなく、当社の事業についての詳細な検討を経た上で行われていない」としている。

筆頭株主のEffissimo Capital Managementや2位株主に浮上した3D Investment Partners などの対応が注目される。

また、東芝買収は他にも問題がある。

原子力事業を持つ東芝は2020年に施行した改正外為法で重点審査の対象となっており、財務省と経済産業省が事前審査することになる。

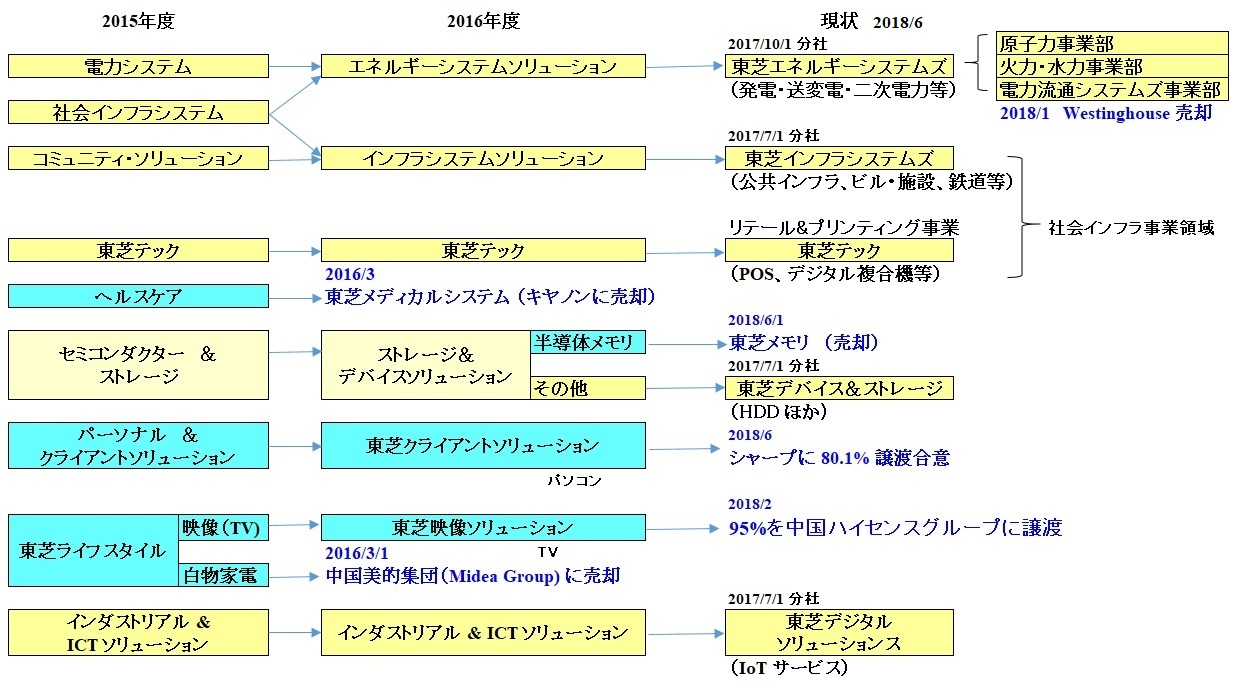

東芝はWestinghouseからは撤退したが、分社した東芝エネルギーシステムズに原子力事業部を持ち、原子力プラントの建設・メンテナンス・再稼動対応から福島第一原発の廃炉対応、廃止措置対応、燃料サイクル、 さらには次世代炉や高速炉などの未来に向けたエネルギー開発など、幅広い事業領域に積極的に取組んでいる。

東北電力の女川・東通、東電の福島・柏崎刈羽、中部電力の浜岡原発は主に東芝が担当している。

半導体や防衛関連の技術もあり、安全保障の観点から技術流出の恐れも懸念される。

ーーー

資生堂は2月3日、アジアを中心に「TSUBAKI」「SENKA」などのブランドでヘアケア商品やスキンケア商品を展開するパーソナルケア事業を CVC Capital Partnersに1,600億円で売却すると発表した。

資生堂は売却先である事業運営会社の株式を35%取得し、合弁事業として運営に引き続き関与する。

コメントする