Rio Tintoは2017年1月にC&AをYancoal に一時金19.5億ドル+5年分割で5億ドルの条件で売却する契約を結んだ。

その後、Glencoreが買収提案を行い、6月9日に25.5億ドルの一時払いの提案を行った。

今回、Yancoalが24.5億ドルの一時払いの提案を行い、Rio Tintoがこれを受諾した。

(C&Aの親会社の兗州煤業に56.2%を出資する中国国有企業の兗鉱集団が、最大21億ドルの買収資金を提供する用意があると発表していた。)

Glencoreの方が1億ドル高いが、Yancoalからは、中国の各当局(NRDC、国務院国有資産監督管理委員会、商務部、國家外匯管理局) 及び豪州のCompetition & Consumer CommissionとNew South Wales州の資源局の認可を取得または取得予定であるとの確認を得ている。

これに対し、Glencoreは豪州、中国や韓国、台湾の当局の承認を得ていない。時間がかかることが想定され、中国の国営企業系列との競合のため、承認を得られない恐れもある。

Rio TintoのCEOは、Yancoalが分割後払いを無くしたことを好感し、Yancoal がすでに中国や豪州の規制当局から買収に必要な認可を得た点を「迅速な売却完了につながる」と評価した。

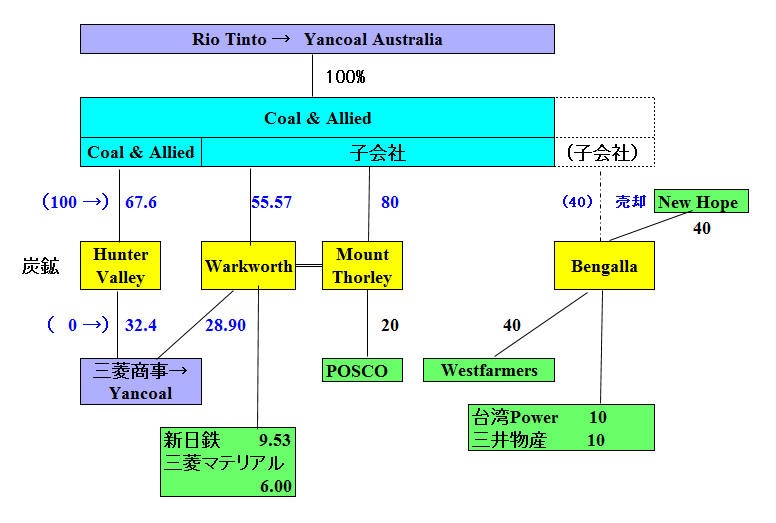

なお三菱商事は、C&AがNew South Wales州で所有・運営するHunter Valley炭鉱とWarkworth炭鉱に共同出資しているが、三菱商事の持つTag Along権(他の株主も同じ条件で同じ買い手に売却する権利) に基づき、Hunter Valley炭鉱の権利をYancoalに7.1億ドルで売却することを決め、Warkworthについても2.3億ドルでの売却のオプションを付与した。

三菱商事はGlencoreからも買収提案を受けていた。GlencoreがC&Aの買収者となる場合に、両鉱山の権利を合計 9.2億ドルで売却する予定であった。

ーーー

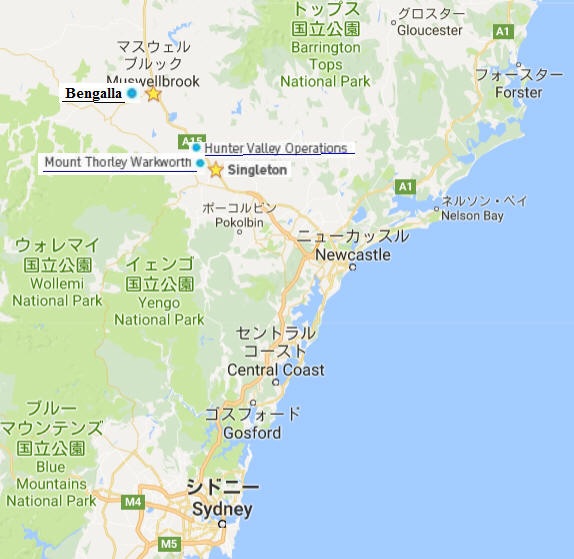

C&AはNew South Wales州にHunter Valley、Warkworth、Mount Thorley、Bengallaの4鉱山を持っていた。WarkworthとMount Thorleyは一体運営している。Hunter ValleyはC&Aが100%を所有、他は子会社が各社と共同所有していた。(下図参照)

C&Aは炭鉱に加え、豪東部の主要港であるニューカッスル港の石炭輸出施設の権益36.5%も保有している。

Rio Tintoと三菱商事は、C&Aに対し、それぞれ75.7%、10.2%の出資を行っていたが、2011年に残りの株式を共同で買収し、出資を80%と20%とした。

しかしその後、石炭価格の下落、コストアップなどで重荷となり、Rio Tintoは売却に向け、動いた。

まず2015年9月にBengalla炭鉱の40%の権利をNew Hope Corpに売却した。

同時にC&Aの三菱商事の持分 20%を買収してC&Aを100%子会社とした。三菱商事は対価としてHunter Valley炭鉱の権利の32.4%を得た。

今回、YancoalによるC&A買収、Yancoalによる三菱商事の両鉱山の権利の買収(&買収Option) により、Yancoalは、Hunter Valleyの権益の100%、Warkworth の84.47%、Mount Thorleyの80%を取得する。

コメントする