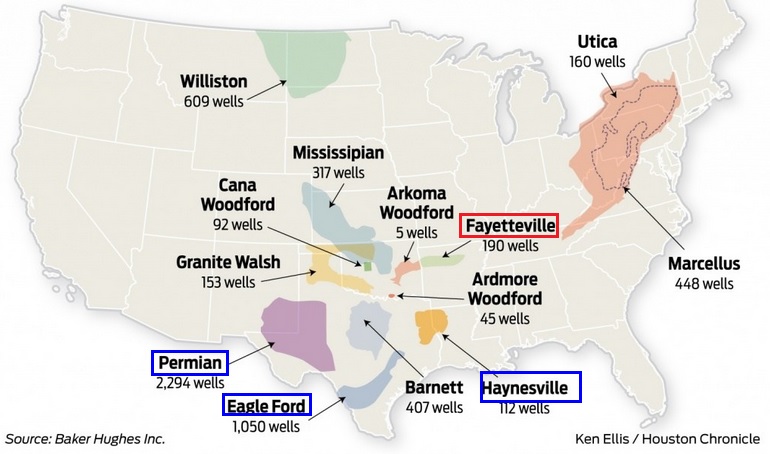

BHP は7月26日、米国のEagle Ford、Haynesville、Permian 及びFayetteville の陸上石油・ガス資産全てを合計108億ドルで売却する契約を締結した。

売却の概要は下記の通りで、今後、所定の手続きを経て、10月末までに取引が完了する見込み。7月1日以降の経済的利益が買い手に移る。

BHPでは、事業を簡素化して強化し、株主価値を高めるという長期計画に沿い、2017年8月に米国のシェール事業の高値での売却を決定し、今回2社と契約を結んだ。

今後、売上高、利益の約4割を占める鉄鉱石や、電気自動車の普及で需要増が見込まれる銅など中核事業に経営資源を集中する。

同社では借入金は低位にあり、売却収入の株主還元を考えている。損益面では、税引前29億ドル、税引後で28億ドルの減損損失を計上する。

売却先 売却子会社 石油・ガス田 生産量 内訳 売却額 BP American Production Company Petrohawk Energy Corporation Eagle Ford 90,000 boe/d 70% liquids $10.5 billion Haynesville 60,000 boe/d all gas Permian 40,000 boe/d 70% liquids MMGJ Hugoton III, LLC

(Merit Energy Company

子会社)BHP Billiton Petroleum (Arkansas) Inc

BHP Billiton Petroleum (Fayetteville) LLCFayetteville 37,000 boe/d $0.3 billion

BHP Billitonは外国からの米国のシェールへの最大の投資者であり、4つのシェールオイル (Eagle Ford、Permian、Haynesville、Fayetteville)で権益を有している。

BHPは2011年2月に、米天然ガス大手Chesapeake Energyからアーカンソー州のFayetteville Shaleの権益全てとパイプラインを47.5億ドルで買収した。

2011/2/23 BHP Billiton、米シェールガス鉱区を買収

2011年7月には、テキサス、ルイジアナ両州に約100万ネットエーカーのオイルシェール資産を保有するPetrohawk Energy の全株式を現金でのTOBで取得する契約を締結した。

買収金額は121億ドルで、借入金込では151億ドルになる。

この買収で、BHPはテキサスのPermian BasinとEagle Ford、テキサスとルイジアナにまたがるHaynesvilleの権益を取得した。

同社は2016年1月15日、米国のオンショアエネルギー資産(シェールガス)について減損処理すると発表した。72億ドル(税引き後で49億ドル)という過去最大の減損処理となる。

2016/1/17 東京ガスとBHP Billiton、米国のシェール関連で減損処理

ーーー

BPはBHPからの3つの石油・ガス田の買収により、米国の石油・ガス事業を拡大する。

BPの現在の米国での生産は744千boe/d (石油換算日量バレル)で、本土の陸上が315千boe/d 、メキシコ湾が315千boe/d 、アラスカが109千boe/d となっている。

同社は7月3日にアラスカの Greater Kuparuk 油田の39.2%の権益をConocoPhillips に売却した。アラスカのPrudhoe Bay油田に専念する。

これに今回の取得 190千boe/d を差し引きすると、米国での生産は約885千boe/d に拡大する。

コメントする