BASFは2017年9月、Solvayのポリアミド関連事業を買収することでSolvayと合意したと発表したが、欧州委員会は2018年6月27日、競争制限の恐れが強いとして本格調査を開始することを決定した。

欧州委員会の懸念を受け、BASFは2018年10月にSolvayの欧州のポリアミド事業のうちの一部を買収しない案を欧州委員会に提案した。Solvayはその部分を他社に売却する。

BASFでは、投資銀行のLazardを使い、売却先を探している。候補としては、韓国のSK Innovation、中国の KingFa (金發科技)、米国のSK Capital(ナイロンメーカーAscendの親会社)などで、1月末までに入札を済ませたいとしている。

ーーー

BASFは2017年9月、Solvayのポリアミド関連事業を買収することでSolvayと合意したと発表した。キャッシュフリー・デットフリーベースの購入価格は16億ユーロ。

BASFのエンジニアリングプラスチック製品のポートフォリオを補完するもので、自動車、建設、工業用途、およびコンシューマー産業に対するソリューションプロバイダーとしてのBASFの地位を強化することになる。

地域的な観点では、アジア、南米の主要成長市場への進出が促進される。

同時に、今回の買収では重合能力を拡充し、主要原材料ADN(アジポニトリル)からの一貫生産を行うことで、BASFのポリアミド6.6のバリューチェーンを強化することになる。

ポリアミド6.6 はアジピン酸とヘキサメチレンジアミン(HMD) を原料とする。

アジピン酸は シクロヘキサンの酸化若しくは、ADN(アジポニトリル)の加水分解で生産される。 ヘキサメチレンジアミンはADNにニッケルなどを触媒として水素を付加することでが得られる。BASFはLudwigshafenでPolyamide 6.6を製造している。

BASF は他に、Ludwigshafen、Antwerp、Freeport でカプロラクタムを原料とする Polyamide 6 を一貫生産している。

BASFはADNを持たない。HMDは英国TeessideのSeal Sands 工場で生産している。

Seal Sands工場(主製品は年産23万トンのANM)は2008年8月にIneosに売却したが、HMDプラントは売却せず、Ineosに製造委託している。

原料のADNも生産していたが、2008年末に停止し、2009年初めからInvista(下記)から購入している。2008/3/20 INEOS、BASFのアクリロニトリル工場買収

Solvayにとっては、大量生産製品分野から、より高い利益率が期待できる航空機、自動車、石油・ガス産業向けの特殊用途に重心を移す方針に沿ったものである。

Solvayから買収を予定している事業の売上高は、2016年通年で13億1,500万ユーロ、EBITDAは約2億ユーロ。世界各地に12の生産拠点を置き、4つの研究開発施設、10カ所の技術サポート拠点を有してい る。

SolvayはADN(アジポニトリル)については、Invista との50/50JV の Butachimie (在フランス)で生産している。

Invistaは、BASFを今後のパートナーとして歓迎するとしている。

Butachimie は元はDuPont (繊維部門 Invista)と Rhone-Poulenc のJVとして設立された。

2004年にKoch Industries がInvistaを買収した。

Rhone-Poulenc は化学品部門をRhodia として分離し、2011年にSolvayがRhodiaを友好的買収した。

この結果、ButachimieはSolvayとInvista のJVとなった。

SolvayとInvistaは2019年の定修時に、Invistaの最新のADN技術に置き換えることで合意している。

2014/5/2 Invista、アジポニトリルの知的所有権問題でSolvayと和解

なお、Invistaは米国に2カ所のADNプラントを持つほか、中国で工場を建設中。

欧州委員会は2018年6月27日、本事業買収計画について、本格調査を開始することを決定した。

欧州委員会は以下の状況から、買収がナイロンの生産チェインで競争を阻害することを恐れた。

Solvay は欧州で、ADN(アジポニトリル)からナイロンコンパウンド、ナイロン繊維まで全体で生産設備を持つ唯一のメーカーで、ナイロンコンパウンドや繊維を生産する他社に中間体を供給している。BASFもこの分野で垂直統合しており、ADN(アジポニトリル)を生産していないだけである。中間体はほとんど外販せず、自社のナイロンコンパウンド、繊維の生産用に自消している。

買収により、ナイロンコンパウンドでは次に大きいコンペティターの2倍のプレーヤーとなる。ナイロン生産チェーンの全ての段階で市場のかなりの部分を支配し、生産能力でも同様である。

他には同様の統合生産チェーンを持つ企業はない。このため、コンペティターは重要な原料を統合会社に依存することとなり、新しい競合社が出てくる可能性も少ない。

欧州委員会の懸念を受け、BASFはSolvayの欧州のポリアミド事業のうちの一部を買収しない案を欧州委員会に提案した。Solvayはその部分を他社に売却する。

買収しない部分が何かは明らかにしていないが、「欧州におけるSolvayの中間体及びエンプラ事業のイノベーション能力と生産設備」としている。

アジアや南米の事業は除外する部分には含まれない。

BASFでは、SolvayのADN(アジポニトリル)については心配していない。これまでSolvayが欧州で唯一のメーカーであり、単にその所有者が変るだけである。

付記

欧州委員会は1月18日、両社が提出した下記の条件を守ることを条件に、これを承認した。

- Solvayの下記の設備を適切な1社に売却する。

Belle-Etoile and Valence (France), Gorzow (Poland), and Blanes (Spain)

これらは、ヘキサメチレンジアミン、アジピン酸塩ヘキサメチレンジアミン、ナイロン66ベースポリマー、ナイロン66エンプラ、ナイロン6 3D プリンティングパウダーを生産する。

- 上記の売却先との間でフランスのChalampéにアジピン酸生産のためのJVを設立

- 売却先が必要とすればアジピン酸の長期供給契約を締結

ーーー

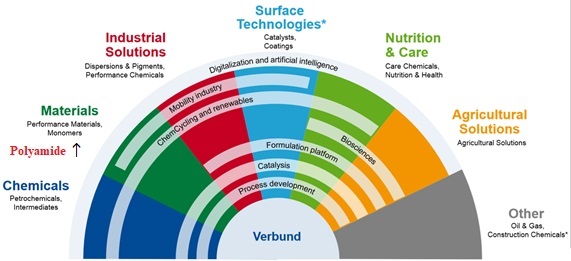

Solvayから買収する事業は、BASFのMaterials 事業のPerformance Meterials, Monomers事業本部に統合される。

欧米では石油化学などから生命科学に重点を移す企業が多い中、BASFは依然として総合化学メーカーである。

コメントする