昭和電工は12月18日、日立化成を株式公開買い付け(TOB)により買収すると発表した。

12月初めに、日立製作所がグループの中核子会社である化学大手、日立化成の売却を巡り、昭和電工に買収の優先交渉権を与えることを決めたと報じられていた。

2019/12/2 日立製作所、子会社日立化成を昭和電工に売却へ

発表では、TOB価格は1株4,630円、買付代金は総額9640億円となる。

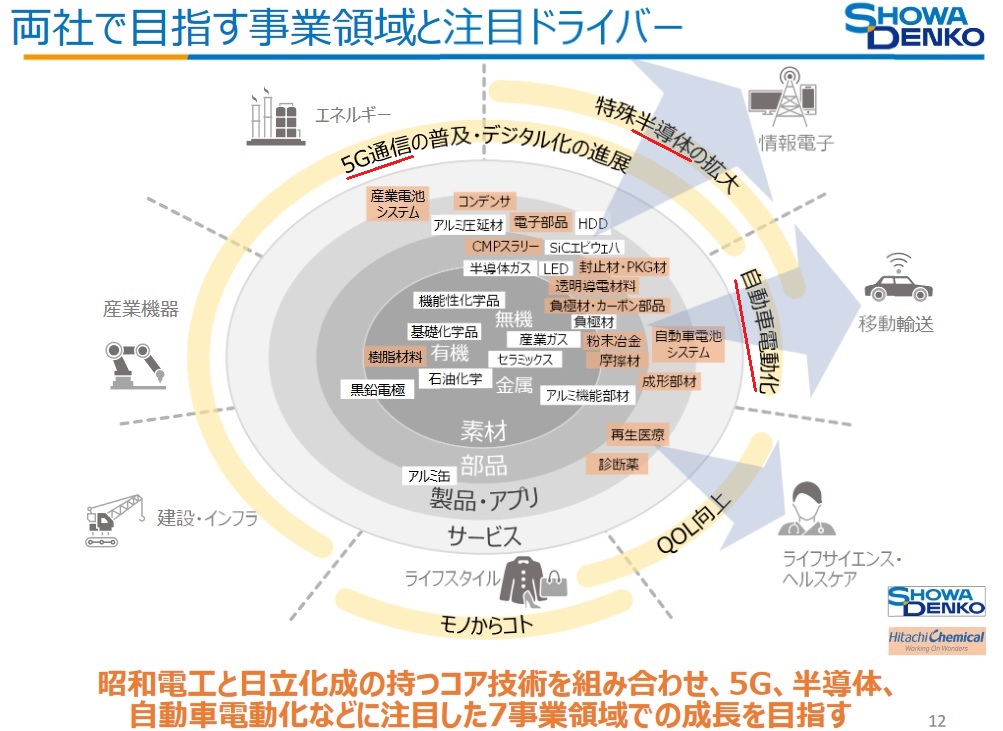

昭和電工は、今回の買収によって、5G、半導体、自動車電動化などに注目した7事業領域での成長を目指す、としている。

日立製作所は所有する51.29%全てを譲渡する。譲渡金額は4,940億円になる。

付記

昭和電工は2020年3月23日、日立化成に対するTOBを3月24日に始めると発表した。期間は4月20日までで、1株あたり4630円、買収総額は約9600億円。

TOBの前提としていた日本、中国、韓国、米国、欧州連合及び台湾の独占禁止法の審査を通過した。

発行済みの全株式を取得し、6月の買収完了を目指す。

付記

TOBの結果、87.61%を取得した。取得金額は 8,445億69百万円。4月28日付で昭和電工の連結子会社になる。

今後、全株式を取得し、6~7月をめどに完全子会社とし、上場廃止する。

買収によるノレン代は約5200億円で、20年償却でも償却費は年間260億円となる。

付記

日立化成は2020年6月19日に上場廃止となった。(1970年に上場)

昭和電工は6月23日、連結子会社化した日立化成の社名を2020年10月1日付で「昭和電工マテリアルズ株式会社」(Showa Denko Materials Co., Ltd.)に商号変更すると発表した。

ーーー

当初、三井化学などの総合化学メーカーや米投資ファンドなどが名乗りを上げたが、買収額などで折り合わなかった。2次入札で高値をつけた昭和電工が最終候補となった。

買収額の約1兆円は、日立化成の実績(売上高 6,810億円、調整後営業利益 486億円、株主帰属利益 287億円:2019/3連結)からみて、高すぎると思われる。

更に、通常の買収であれば51%を取得し、子会社にすればよい。この場合は5,000億円の支出で済む。

しかし、今回の場合は次の理由で100%のTOBが必要で、1兆円が必要となる。これも他社にとって障害になったと思われる。

証券取引所内外、どちらの取引であっても、買付け後の株式等所有割合が1/3を超える場合はTOBによる実施が義務付けられている。

現行制度上、公開買付者は、TOBに際して買い付ける株券等の数について、上限を設定することが認められている。

但し、買付け後の株券等所有割合が3分の2以上となる買付けを行う場合には、買付数に上限を設けることを認めず、応募のあった株券等を全て買い取ることを義務付けられる。

(51%の取得であれば、上限を設けることができる。)但し、応募株券等の数の合計が上限を超えるときは、あん分比例の方式により応募株主から平等に買付けを行うものとされている。

今回の場合、日立化成の11月25日の終値は3,465円であった。昭電のTOB価格は1株4,630円 で、全株主が応募するのは確実である。

問題は、日立製作所は持株(51.29%)全てを売却するのが目的である。昭電が仮に51%のTOBをした場合、日立が売れるのは、按分により、26.2%にとどまってしまう。

このため、日立の51.29%を全部売却するには、100%TOBしかないことになる。ーーー

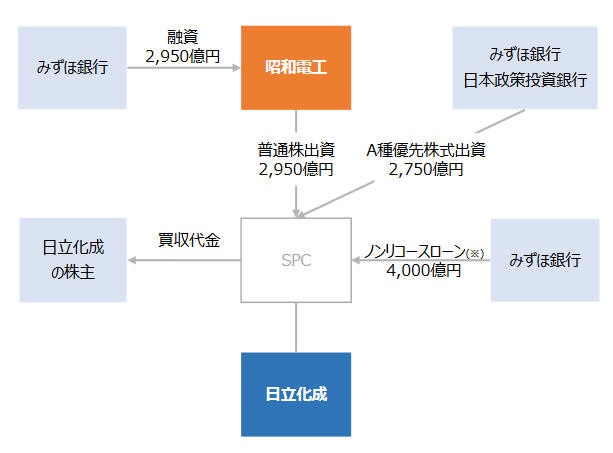

昭和電工は、TOB当事者として完全子会社であるHCホールディングスを設立し、買収資金9700億円を次により手当てする。

昭電 みずほ銀行からの融資 2,950億円 HCホールディング みずほ銀行、日本政策投資銀行にA種優先株を発行 2,750億円 みずほ銀行からノンリコースローン 4,000億円 合計 9,700億円

優先株とノンリコースローン(日立化成の返済能力に依拠)の活用により昭和電工の直接的な出資金額を抑制する。

昭和電工は普通株式の発行を伴う資金調達は予定せず、株式の希薄化は伴わない。実質負担は①の2,950億円にとどまるとしている。

買収後、両社は2つのステアリング・コミッティを通じて事業統合を進める。

①事業ポートフォリオ・マネジメント、投資、予算および資金調達に係る意思決定

②統合作業の進捗管理・監督

株式取得日1年後を目途に実質的な統合を目指す。

昭和電工では、事業ポートフォリオの再編・見直しを着実に進め、コスト面のシナジーとして3年後を目途に年間200億円以上の効果実現を図るとしている。

コメントする