日立製作所は4月28日、下記発表を行なった。

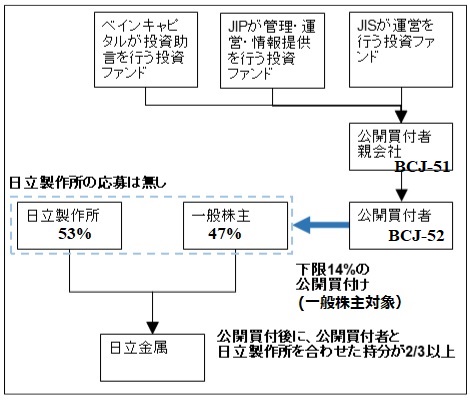

日立は、BainCapital 連合のBCJ-52と日立金属株式に係る公開買付不応募契約を締結した。

一連の取引成立後、日立金属は、日立の連結子会社から外れ、Bain Capital 連合の下で、競争力強化と収益力の回復を図っていく。

日立は引き続き、Lumadaを活用した社会イノベーション事業のグローバル展開のため、日立のプロダクトに日立金属の高機能材料を活用していく。

2022年3月期の連結決算で事業再編等利益 約1,140億円を計上する。

(出資53.45%分全量 @1674円 売却額3,820億円)

日立金属は競争力と収益力を回復させ再成長により企業価値の向上をめざすためには、これまで以上の意思決定のスピードアップや、投資資金の獲得、また外部知見の導入が必要であり、そのためには、現在の資本構成に制限されることなく非上場化した上で改革を進めることが最適と判断した。

日立金属の事業内容や売却のバックグラウンドについては下記を参照

2021/4/15 日立製作所、米GlobalLogicを買収、日立金属を売却

2020年11月上旬より複数の買手候補先に打診を開始し、入札手続を進め、2021年4月上旬、米国のPrivate Equity Fund であるBainCapital を中心とする連合を最終買付候補者として選定した。

BainCapital 連合は、BainCapitalが投資助言を行う投資ファンドが主体で、下記が参加する。

・日本産業パートナーズが管理・運営・情報提供等を行うファンド

・ジャパン・インダストリアル・ソリューションズが運営を行うファンド

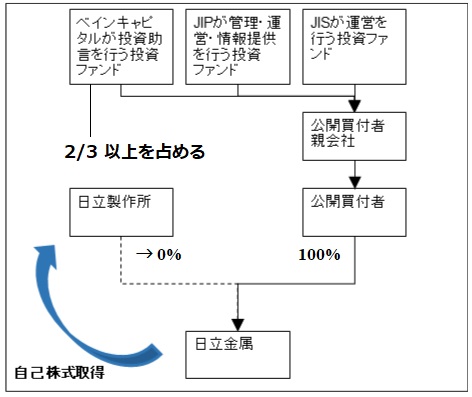

それぞれの出資比率は未定だが、BainCapitalのファンドが2/3以上を占める。

付記

日立製作所は11月30日、日立金属の株式を売却する時期について、当初予定していた2022年3月期から2023年3月期に後ずれすると発表した。日立は日立金属株に対する公開買い付け(TOB)を2021年11月下旬に開始する予定だったが、一部の国で競争法に基づく手続きなどが完了していないという。

今後の手続きは下記の通り。

1) 一般株主に対するTOBを実施 (日立製作所は「公開買付不応募契約」により応募しない。)

→日立製作所と合わせ持分が2/3以上とする。

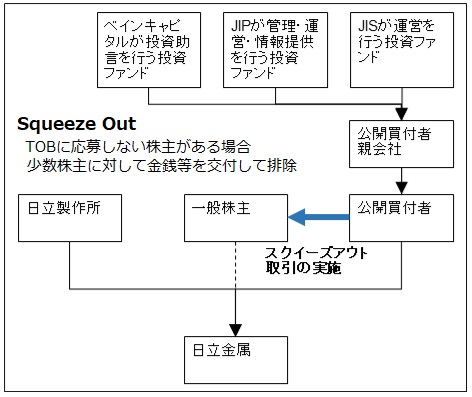

2) 日立金属は臨時株主総会の承認(日立製作所と連合が2/3以上のため確実)を得て、株式併合を行う。

3)日立金属は日立製作所持株を買い取る。

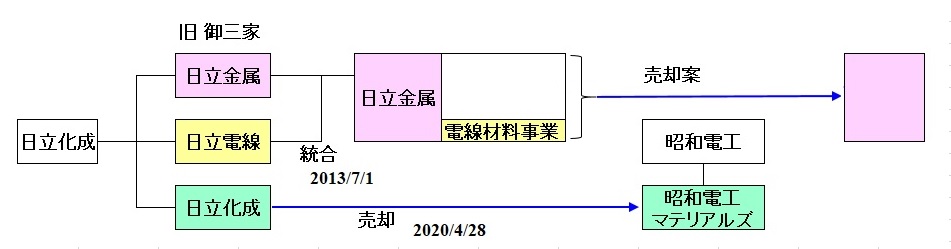

今回の日立金属の売却が実施されると、以前の御三家が全て売却されることとなる。

コメントする