DuPontは2月18日、Celanese Corporationとの間でMobility & Materials segment の大半を売却する契約を締結したと発表した。

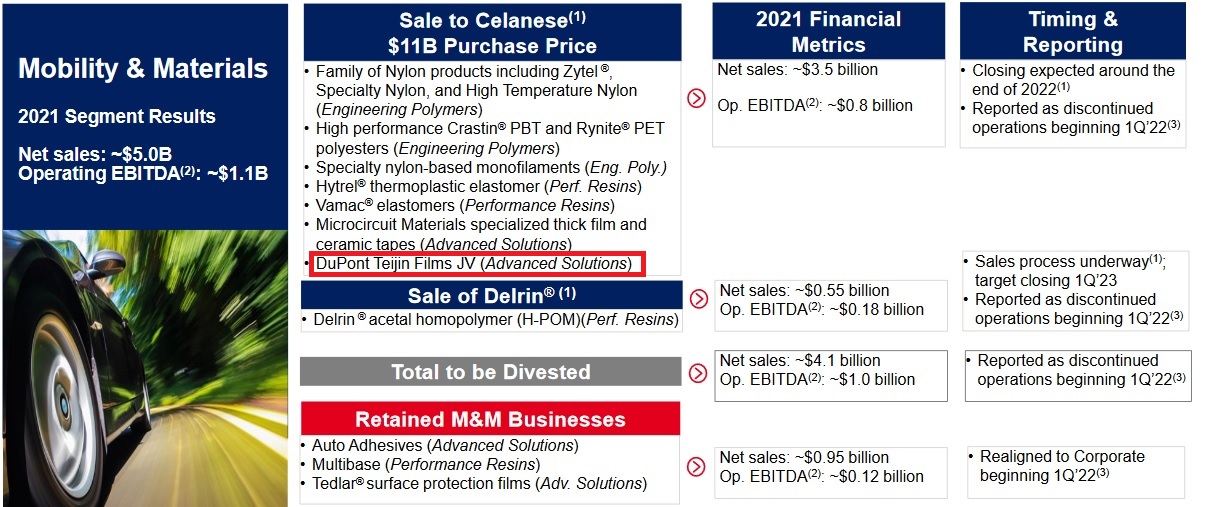

売却対象は、Engineering Polymers 事業と、Performance Resins and Advanced Solutions business lines のなかの特定の製品ラインで、売却額は現金で110億ドルとしている。取引は2022年末頃に完了する予定。

これらの事業の2021年の売上高は約35億ドルで、EBITDA(税引前利益+支払利息、減価償却費)は8億ドルであった。

Mobility & Materials segmentのなかの Auto Adhesives, Multibase and Tedlar® product lines は対象に含まれていない。

DuPont は別途、某社とアセタールホモポリマーのDelrin® businesss の売却を進めている。

Mobility & Materials segment の製品で売却対象と対象外は下図のとおり。

今回の発表にはないが、DuPont Teijin Films JV も売却対象に挙がっている。(後記)

DuPontは2021年11月2日に「戦略的レビュープロセス」を発表した。

1)Rogers Corporation 買収

DuPontはエンジニアリング素材メーカーの米Rogers Corporation を約52億ドルで買収することで合意した。

Rogersは電気自動車(EV)や高速通信規格「5G」関連機器向けの高周波用プリント基板材料など、高機能・高付加価値の先端電子部材に特化し、北米、欧州、アジアに計14カ所の生産拠点を持つ。2021年通期の売上高見通しは約9億5000万ドル。

DuPontはEV向け部材など高付加価値製品を成長分野と見なし、事業シフトを進めている。

2) Mobility & Materials segmentの大半の事業の売却=今回発表

今回のCelanese向けの売却のほか、Delrinの売却交渉を行っているが、11月の発表では DuPont Teijin Films joint ventureの持分の売却も挙げている。(上図にも記載)

帝人は2017年10月10日、DuPontと共同で、米国、欧州及び中国のポリエステルフイルム事業の合弁会社4社の所有持分全てをIndorama Netherlands B.V.に売却することを決定したと発表した。

DuPontは、Dowとの統合により、本事業から完全撤退、帝人は、2016年にDuPontから持分を買い取った日本とインドネシアの事業の更なる高機能化に資源を集中的に投入する予定であった。

実際には、この売却が頓挫した。この結果、Indoramaに売却する予定であった4か国のJVだけが、いまだに帝人とDuPontの事業として残った形となっている。

2020/2/1 デュポンと帝人、フィルム合弁を再び売却へ

3) これらにより、electronics, water, protection, industrial technologies and next generation automotiveに焦点を当てた高成長、高収益市場での位置を高め、収益向上を図る。

ーーー

2017年9月1日にDowとDuPontが合併し、DowDupontとなった。

2019年4月1日にMaterial Science事業をDowとして分離、6月1日に農業部門をCorteva, Inc.として分離し、残ったSpecialty Productsの会社をDuPont de Nemours, Inc. に改称した。

2019/6/12 DowDupont 分離完了

DuPontは、Electronics & Industrial, Mobility & Materials, Water & Protection を3つの柱としていたが、今回、Mobility & Materialsの大半を売却する。

なお、Water & Protection は下記分野を扱う。

high-performance fibers and foams

aramid papers

non-woven structures

water purification technologies

protective garments

コメントする