米国FRBは5月3~4日に開いた会合で、22年ぶりとなる0.5%の大幅利上げと「量的引き締め」に乗り出すことを決めた。記録的なインフレの抑え込みを急ぐ。

パウエル議長は「インフレはあまりにも高すぎ、それがもたらす困難を理解している。強い雇用環境を維持するためにはインフレを低下させることが不可欠だ」と述べ、物価の記録的な上昇を抑えるねらいを強調した。

|

|

政策金利をこれまでの「0.25~0.50%」から通常の2倍にあたる0.5%引き上げ、「0.75~1.00%」にする。0.5%の大幅な利上げは2000年5月以来22年ぶり。

前回の2022年3月16日の引き上げ(「0~0.25%」から「0.25~0.50%」に)の際には、パウエル議長はこれを含めて7回、0.25%ずつ、利上げする想定を示した。(年末には1.75%になる。)

2022/3/18 米、ゼロ金利解除

今回、一気に0.5%引き上げた。議長は、「今後2回程度の会合でも0.5%の利上げを検討する」と述べ、7月会合で2.0%まで政策金利を引き上げたい意向を強く示唆した。0.75%のさらなる大幅利上げには慎重な考えを示した。

|

|

さらにFRBは保有する国債などの金融資産を6月から段階的に圧縮していく対応を始めることも決めた。

米連邦準備理事会(FRB)は2021年11月3日、11月にテーパリング(量的緩和の縮小)を開始すると発表した。

2019年7月末で一旦、保有資産の縮小を止めたが、直後の9月からは短期金利の状況を抑えるためレポ取引などで資金供給を増やし、2020年3月にコロナウイルス対策で資産買入を再開した。

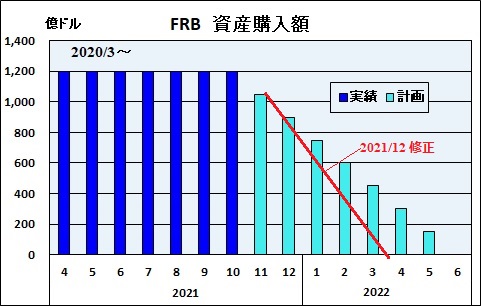

これまで毎月、国債を800億ドル、住宅ローン担保証券を400億ドル、計1200億ドルを購入している。

2021年11月から毎月の購入額を国債を100億ドル、住宅ローン担保証券を50億ドルの合計150億ドルずつ減らしていく計画を正式に決定した。順調にいくと8カ月で購入はゼロとなり、2022年6月でテーパリングは終了する。

その後、2021年12月の会見で、パウエル議長は「労働市場の強さとインフレ圧力の高まりを踏まえ、資産購入縮小(テーパリング)を早めることを決めた。資産購入は11月初旬の予想より数カ月早く、来年3月中旬までに止まる」と述べた。

|

|

| 2021/11/5 FRB、11月から量的緩和の縮小開始 |

| |

|

2020年3月の大規模量的緩和を導入以降、資産残高は足元の9兆ドルまで2倍超に拡大している。

2022年6月からは逆に、これまで購入した国債などの保有額を減らしていく。=「量的引き締め」

市場では売却せず、償還を迎えた際に再投資をしない手法で減らす。

毎月の減額ペースは6~8月に国債を300億ドル、住宅ローン担保証券(MBS)を175億ドル、合計475億ドルとし、9月からは国債を600億ドル、MBSを350億ドル、合計950億ドルとする。

コメントする