岸田文雄首相が国会答弁で、配偶者が働く時間を抑える一因とされる「年収の壁」への対応策を検討する考えを示した。

現行では、配偶者を持つパート労働者は年収106万円または130万円を超えると扶養から外れ、社会保険料の負担が生じる。手取りが減ってしまうため、特にパート主婦は働きたくても、上限額を超えないように就労調整を余儀なくされてきた。

施政方針演説で「年収の壁」の見直しを表明した岸田首相に対し、自民党の平議員が予算委で、「働き控えが起き、人手不足が進む。時給を上げても、さらに時間を削るという"無間地獄"になっている」などと指摘。働き手を確保するため、「壁」にブチ当たった際に所得が減らないよう、社会保険料分に対し時限的な給付金の支給を提案した。

共働き世代が増える中、サラリーマンの妻が『年収の壁』を超えない限り扶養の恩恵を受けている現行制度は、"専業主婦の優遇"と批判されてきた。このため、一時的な給付金にしろ、『壁』となっている収入上限を取っ払うにしろ、さらに優遇するのかという批判が噴出しかねない。

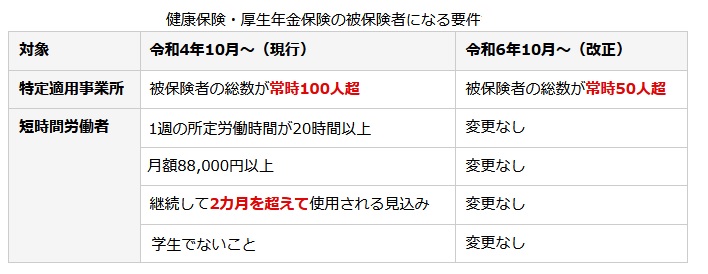

社会保険に関しては、年収106万円(月収8.8万円)以上の人は従業員数や週の労働時間などに応じて保険料を負担しなければならない『106万円の壁』もある。現行は従業員数の条件が『101人以上』だが、2024年10月から『51人以上』に変更される予定である。

政府が社会保険料を広く集めようとする一方、これについてのみ見直すのは問題である。

ーーー

現在の「年収の壁」には下記がある。

以下、所得が給与収入のみとする。実際には課税所得で決まるため、他の所得や控除項目があれば、それも加算される。

1.103万円の壁

所得が給与収入のみ場合、所得税と住民税が発生する。(住民税は場所により基礎控除が変わる。)

給与所得控除が55万円、基礎控除が48万円あるため、103万円までは課税されない。これを超えると課税される。

また、多くの企業で配偶者手当がなくなる。 地方税は、東京都の場合108万円まで課税されない。

所得税 地方税

給与収入 103 108 給与所得控除 -55 -65 課税対象所得 48 43 基礎控除 -48 -43 課税所得 0 0

(基礎控除は東京ケース)

2.106万円の壁

年収106万円(月収が8.8万円)を超える人で下記の条件にすべて該当する人は、社会保険への加入義務が発生する。

雇用期間見込みが1年以上

所定労働時間が1週間あたり20時間以上

社員が501人以上(来年10月から『51人以上』に変更される。)

学生でない。付記 月額88,000円は契約時の所定内賃金で決まり、残業代、賞与、通勤手当などは含まない。年末に残業を減らしても関係ない。

3.130万円の壁(60歳以上または障がい者の場合は「年間収入180万円」)

「配偶者」と「3親等内の親族」は年収が130万円未満までは、「扶養者の社会保険」の被扶養者となれる。 (この場合は総年収)

年収が130万円を超える場合、社会保険の扶養から外れ るため、「106万円の壁」から外れたとしても、自ら社会保険へ加入が必要となる。

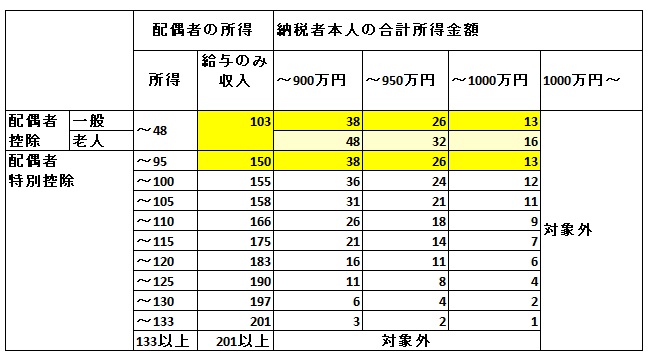

4.配偶者控除

(1) 配偶者控除が段階的に縮小 「150万円の壁」

所得48万円までは配偶者控除、それ以上は配偶者特別控除となる。

配偶者特別控除は、所得95万円(収入150万円)までは配偶者控除と同額である。

これを超えると、所得に応じ段階的に減額となる。

なお、配偶者控除、配偶者特別控除とも、納税者本人の所得により、控除額が変わる。

納税者所得が1000万円以上は控除はなくなる。

(2) 配偶者特別控除がなくなる 「201万円の壁」

所得133万円(収入201万円)以上は配偶者特別控除は対象外となる。

給与のみの収入の場合、所得=給与収入 マイナス 給与所得控除

給与収入 給与所得控除 ~1,625千円 550千円 ~1,800千円 収入金額 x 40% - 100千円 ~3,600千円 収入金額 x 30%+80千円 ~6,600千円 収入金額 x 20%+440千円 ~8,500千円 収入金額 x 10%+1,100千円 8,500千円~ 1,950千円

付記

本人の社会保険(健康保険)、年金保険の加入条件は下記の通り。保険料支払いは必要だが、将来年金が受け取れるうえ、被扶養者の場合は受け取れない傷病手当金や出産手当金なども受け取れる。

被扶養者から外れた場合で、この条件を満たさない場合は、加入できない。(健康保険については、国民健康保険に加入できる。)

コメントする