3月10日に米国でSilicon Valley Bankが、12日にSignature Bankが破綻した影響で、欧米に金融不安が広がり、世界的に金融株が売り込まれた。

米国では金融機関が加盟する連邦預金保険公社(FDIC)が1口座あたり25万ドルを上限に保護する仕組みがあるが、Silicon Valley Bankはスタートアップ業界を顧客としており、2022年末の預金残高約1750億ドルのうち89%に当たる約1560億ドル(約21兆円)は預金保護の対象外だった。

今回、米規制当局は両行の預金を全額保護する措置をとった。

欧州では、かねてより経営不安がうわさされていたクレディ・スイス(Credit Suisse)の株価が急落した。3月15日に筆頭株主(10%出資)の Saudi National Bankの会長がクレディ・スイスに追加出資しないと述べたと伝わると、クレディ・スイス株を一段と売り込む動きが出た。

スイス当局は、スイス第二位の銀行であるクレディ・スイスを救済するためにすぐに動いた。

スイスの投資銀行大手UBSは3月19日、クレディ・スイスを約32億3,000万ドルで買収すると発表した。

買収は株式交換の形で行われ、2023年末までに完了する。3月17日時点でクレディ・スイスの市場価値は約80億ドルとされていたが、これを大きく下回る額となった。

今回の買収取引には、スイス連邦財務省、スイス金融市場監督機関(FINMA)、スイス国立銀行(中央銀行)も協力している。

スイスの財務省は金融最大手UBSによるクレディ・スイス買収をめぐって、リスクを軽減するための支援策を講じると発表した。

具体的にはUBSがクレディ・スイスから引き継ぐ資産の価値が下がり、将来の損失が一定の額を超えた場合、政府がUBSに90億スイスフラン(約1.3兆円)余りの政府保証を行う。

スイス国立銀行は、UBS に1,000億スイスフラン(約14兆円)の流動性支援を行う。

ーーー

クレディ・スイスは3月19日、UBSによる買収の一環としてスイス当局の指示の下、160億スイスフラン(172億4000万ドル)相当のAT1債を無価値化すると発表した。スイス金融市場監督機構がAT1債の減損を決めて同社に通知をしたという。

発行体の経営破綻時に借入金や通常の社債などと比べて弁済される順位が低い劣後債のうち、償還期限がない債券を「永久劣後債」と呼ぶが、AT1債は金融機関が発行する永久劣後債を指す。一般に発行から一定期間後に買い戻す条項をつけることが多い。弁済順位が低い分、通常の社債に比べて高い利回りを得られる。

自己資本に算入できるため、国際的な自己資本規制「バーゼル3」の導入以降、発行が相次いだ。米ブルームバーグ通信によると、AT1債の市場規模は世界で約2750億ドルに達するという。

自己資本比率が一定水準を下回るなど銀行が資本不足に陥った場合に金融機関の自己資本に組み入れられる。AT1債の元本は削減され保有する債券投資家は損失を被る。

通常は、AT1 債で損失が生じる前に株主が最初に痛手を受ける。クレディ・スイスも先週の投資家向けプレゼンテーションで言及していた。このため、株式ではなくAT1債の評価をゼロにするという決定に、同行のAT1債保有者の一部から猛反発が起きた。

スイス金融市場監査局は、この決定がクレディ・スイスの資本増強につながると説明、民間投資家に痛みの分担を求めた。

AT1債が無価値となる一方で、返済の優先順位が社債より下位となる株式の保有者は、UBSによる株式交換方式の買収で総額32億3000万ドルを受け取ることになる。

日本の金融庁は「今回は必ずしも破綻処理ではないので株主責任を国が問うた訳ではない。AT1債には『国からの支援策があった場合、元本割れとなる』という趣旨の契約条項が入っており、今回はAT1債のみ抵触した」と説明する。

付記 スイス金融当局の説明 (3/23)

・AT1債の契約上、「存続に関わるイベント」など特別な政府支援が認められた場合には無価値にすると定めている。

・スイス政府は3月19日、流動性支援に関する緊急法令を制定した。これにより金融市場監督機構は銀行に対して評価減を命じる権限を与えられた。これに基づき、全額毀損とするよう通知した。

バーゼルIは、国際的な銀行システムの健全性の強化と、国際業務に携わる銀行間の競争上の不平等の軽減を目的として策定された。これにより、銀行の自己資本比率の測定方法や、達成すべき最低水準(8%以上)が定められた。

バーゼルIIでは、達成すべき最低水準(8%以上)はバーゼルIと変わらないものの、銀行が抱えるリスク計測(自己資本比率を算出する際の分母)の精緻化が行われた。

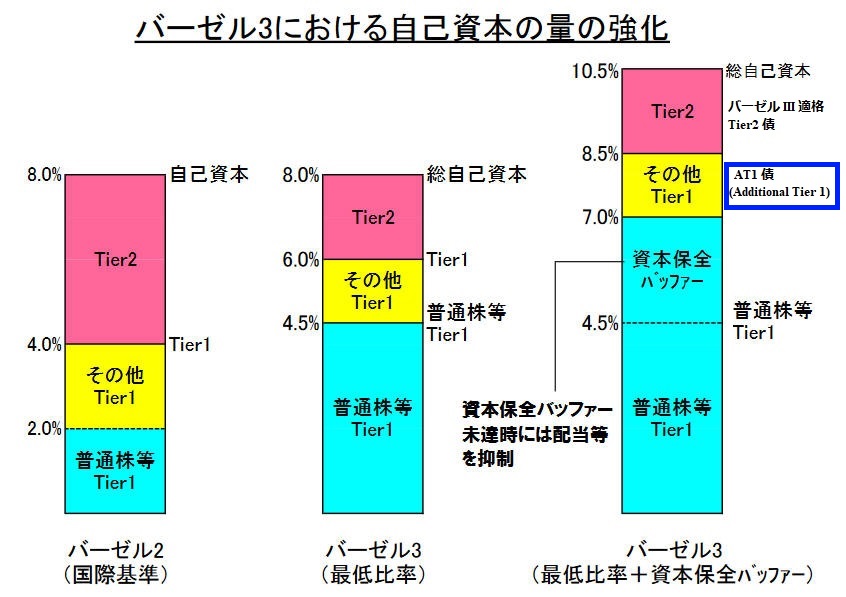

「その他 Tier1」がAT1 債(Additional Tier 1 債)と呼ばれ、「生き残るための資本」であるゴーイング・コンサーン・キャピタルと定義され、Tier2 は「秩序ある破綻のための資本」と定義された。

リーマンショックをきっかけに再度内容の見直しが行われ、2017年に新しい規制の枠組みである「バーゼルⅢ」の最終的な合意が行われた。 具体的には、銀行が想定外の損失に直面した場合でも経営危機に陥ることのないよう、自己資本比率規制が厳格化された。将来の経済危機などの非常時に備え、取り崩しが可能な資本を一律に積み上げておくことが規定されている。

コメントする