JSRは6月26日、産業革新投資機構が自社にTOBを実施すると発表した。JSR株を100%取得する。JSRはTOBへの賛同方針を表明した。

2023/6/26 政府系ファンドの産業革新投資機構、JSRを1兆円で買収

価格は1株あたり4350円で総額9065.4億円となる。6月26日の終値は3934円だった。報道前の6/23終値の3,234円に対し34.5%のプレミアム。

JSRは主要株主の米投資ファンド、Value Act Capital (6.2%保有)から社外取締役を受け入れているが、Value ActはJSRがTOBに賛同する方針を示したことについて「歓迎する」と表明した。「半導体、ディスプレー技術およびライフサイエンス分野におけるグローバルチャンピオンになる目的に沿ったものである」とした。

JSRは業界再編を推進するために「短期的な業績への影響にとらわれない」と判断し、非上場化を受け入れた。TOB後は業革新投資機構が指名する役員を選任することも検討している 。

ーーー

産業革新投資機構によると、「2022年11月ごろ、JSRから相談があった。JSRは半導体素材で世界的にも高い競争力を持つ。そんな企業が危機感を抱き再編を検討していることは、企業として健全だと思った。日本企業の競争力向上につながり、JICのビジョンとも合致した」 。

JSRは、半導体の性能を高める微細化の難易度が年々増し、研究開発投資もより一層欠かせなくなるが、単独では投資規模の拡大についていけないと判断し、同業他社との事業再編を目指す。

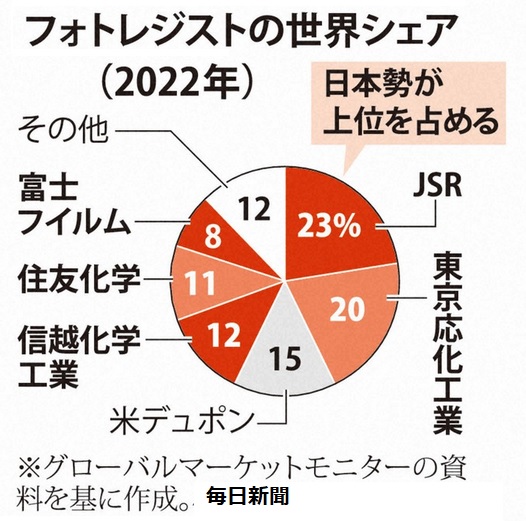

JSRのエリック・ジョンソン社長は「中長期な価値の創出が目的だ」と述べ、産業革新投資機構の傘下に入り、国内に有望なメーカーが多い半導体素材業界で、「再編を先導したい」と述べた。

「基本的に日本の半導体材料業界を対象にしている。(国内企業は)能力は優れているが、プレーヤーの数が多く、各社が重複した投資をしている。効率向上によるメリットが大きいと考えた。同時に(事業の)規模を拡大するのは不可欠な課題だ。日本における(再編の)機会が大きいと考えた」

産業革新投資機構では、買収後にJSRの強みの半導体材料に重点的に経営資源を投じることで、政府が力を入れる半導体供給網の強化につなげることができると判断した。 「日本の半導体素材は欧米と違ってプレーヤーが分散しており、産業としての投資効率がよくない。事業再編で欧米と戦える強者連合を作りたい。JSRは半導体の前工程から後工程まで幅広い強みがあり、手を組める企業の選択肢は多い。半導体素材産業の再編実現に100%コミットしたい」としている。

JSRは医薬品受託製造などのライフサイエンス事業にも注力しているが、引き続き成長を目指し、産業革新投資機構の支援を受ける 。

ーーー

これまでの政府系ファンドの案件は順調だったとは言いがたい。JDI (Japan Display)は産業革新機構から派遣された役員が(「社内の反対を押し切って」とされる)白山工場(液晶ディスプレイ)の建設を決め、これが命取りとなった。産業革新機構(INCJ)時代に投資した有機ELディスプレーパネルのJOLEDは破綻した。

官民ファンドの功罪:産業革新機構、シャープ、JDI、ルネサスの事例分析

これについて聞かれたJSRのJohnson社長は、「我々は明確な戦略があり、これから業界再編の機会を模索していく。同じような考えを共有するパートナーと取り組んでいきたい。多くのパートナーが、いまこそ我々のR&D(研究開発)投資の効率を高める場面だと言っており、 産業革新投資機構がその戦略を実現するための、いい『てこ』になる」と述べた。

買収後のJSRの意思決定がどのような形でなされるかによると思われる。

コメントする