東芝の子会社 Westinghouse の米連邦破産法11条(Chapter 11) の申請が現実味を帯びてきた。

東芝社内や取引銀行の間でも破産法の申請が不可避との見方が広がっており、麻生財務・金融相は3月10日の閣議後会見で「破産法11条の適用申請が3月31日までに決まらないと、東芝も決算を出しにくい」と述べた。

世耕経済産業相は同日の閣議後の記者会見で、近く予定する訪米時に、エネルギー長官との会談で相手側から問題提起とか問い合わせがあればしっかり議論していく必要がある」と語った。

日本政府は、Westinghouseの損失が東芝に更なる打撃を与え、福島第1原発の廃炉作業に支障が出るのを懸念している。

関係者によると、Westinghouseは法律事務所 Weil, Gotshal & Manges LLPの複数の破産専門弁護士と契約したとされる。また、Westinghouseは、事業再生を手掛ける経営コンサルタント会社 AlixPartners の Lisa Donahue弁護士と契約したことを明らかにしている。

"Chapter 11" は日本の民事再生法に相当する。

米国破産法では、7条で「Liquidation:破産」、11条で「Reorganization:民事再生」を扱っている。(セブンーイレブン)

付記

Westinghouse は3月29日、ニューヨーク州連邦破産裁判所に米国連邦倒産法第11章に基づく再生手続申し立てた。再生手続に則っての事業再編を念頭におきながら、当面現行事業をこれまでどおり継続する。

この間の事業継続のために、800百万ドルのDIPファイナンスを確保し、東芝はそのうち200百万ドルを上限として債務保証を提供する。

建設中の米国原子力発電所2サイトの顧客である各電力会社との間で、本手続申立後の当面の米国原子力発電所建設プロジェクトの作業継続につき合意を目指して協議している。

再生手続の開始により、東芝の実質的な支配から外れるため、2016年度通期決算より連結対象から外れる。

IHIが、2017年2月16日付で 保有する株式全て(出資比率3%) を東芝に譲渡することができる権利を行使したため、2017年5月17日に東芝が取得する。

10%出資しているカザフスタン共和国の国営企業カザトムプロムについても、プットオプションを有しているが、この権利を行使可能になるのは2017年10月1日以降となっている。

ーーー

東芝は3月期決算をまだ発表できないでいるが、同社の責任で発表した実績では 原子力部門のれん償却として 7,125億円を計上している。

2017/2/16 東芝の状況

しかし、Westinghouseの損失はこれに止まらない。

Westinghouseは米国でVogtle Project と V.C. Summer Project の2つの原発を受注しているが、2015年に原発建設を担当する S&Wを、建設の遅れについては責任を一切免責するという条件で CB&I から無償で買収した

S&W取得のタイミングに合わせ、 電力会社との間の訴訟で和解し、価格とスケジュールを見直すことにも合意した。

2017/1/24 東芝の原子力事業の損失の実態

このスケジュールから遅れ、コストが上がった場合は、Westinghouseの負担となる。

2016年5月時点での建設進捗率は20~30%にとどまっていたが、2017年3月時点でも「進捗率は30%程度」で、1年近く工事が足踏みしている。

既に約束したスケジュールから遅れることが明らかになっており、固定価格契約がある以上、工期が遅れれば再び損失が出る。

更に、期限内に原発を完工できない場合、電力会社が原発稼働で得られるはずの収入を得られなかったとして損害の賠償を求める可能性が高い。

また、米国では2021年初までに稼働した原発は一定の税金が控除されるが、完工が間に合わないと電力会社が恩恵を受けられなくなり、損害賠償を請求される恐れもある。

(AP1000型の場合、1基当たり最大で11億ドルの税金が控除されるという。)

このため、東芝社内では「リスクを切り離すには破産法しか選択肢はない」との声が強まっている。破産法申請を通じ際限なく損失が膨らむ「負のスパイラル」を脱したい考えである。

東芝では、海外原発リスクを抑えるため、Westinghouseを連結対象から切り離して非子会社にする方針 で、法的整理で債務や取引関係を見直せば、売却先が名乗り出る可能性がある。

付記

東芝は3月14日、決算発表の延期を発表するとともに、「今後の東芝の姿について」との発表を行い、Westinghouseの非連結化の検討を行うとした。

海外原子力事業のリスク遮断

マジョリティ売却等による非連結化を含め再編検討を加速

・東芝グループにおけるウェスチングハウス社の位置付けを見直し

・戦略的選択肢を積極的に検討

ーーー

電力会社との契約変更については、元米原子力規制委員会の幹部は、「新鋭原発の建設はコスト超過がつきもので、電力会社と受注企業がリスクを分担するのが通例だ」と指摘する。

破産法に詳しい弁護士も「今のWestinghouseを巡る状況なら、適用が認められ、契約を白紙に戻せるだろう」と話す。

しかし、Chapter 11 申請には問題は多い。

1) 東芝はWestinghouseに対して 7934億円の債務保証(うち原発関連は7100億円強)の債務保証をしており、東芝が代わりに求償を受ける。

2) 州の反対

VC Summer原発のあるサウスカロライナ州では、原発建設費用を原則的に電気料金に転嫁できる総括原価方式を採用しており、2009年以降9回にわたる値上げで、料金の上昇幅は平均18%にのぼるとされる。

州内の不満を背景に電力会社とWestinghouseは2015年に、電力側が一定の費用を負担する半面、それ以降に発生する追加コストはWestinghouse が負担し、東芝が保証することで合意した。

州では「現行契約の変更に応じる理由はない」と容認しない考えで、同州電力協同組合も「我々は既に応分の負担をしている。Westinghouseが破綻しても東芝が建設を完遂すべきだ」としている。

州下院議員も「州民は巻き込まれるべきでない。Westinghouseと電力会社の責任だ」と言い切った。

Vogtleのあるジョージア州の州政府公共事業委員会も、破産法申請の検討について「ひどい選択肢だ」と強くけん制する。

3) 米国政府との関係

米政府はVotgle原発に83億ドルの債務保証をしており、米国での国民負担に発展しかねないだけに,、申請は「東芝やWestinghouseが単独で判断できないことが多い」(東芝幹部)。

交渉は難航も予想され、外交問題に発展する恐れもある。

世耕経済産業相の発言はこれに関するもの。

まとめると、次のような関係にある。

ーーー

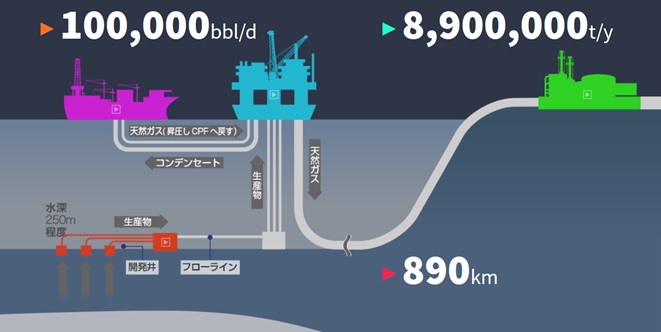

これとは別に3月9日付の毎日新聞は「東芝、LNGでもリスク 最大1兆円損失、販売先探し難航」の記事を掲載している。

東芝はFreeport LNGとの間で年間220万トンのLNGの購入契約を結んでおり、これはTake or Pay の契約であり、市況が下がっても契約価格での引取り、または固定費の支払いが必要である。

| 計画 |

立地 |

生産開始 |

日本企業 |

契約数量 |

| Freeport LNG |

テキサス州 |

2018 |

大阪ガス

中部電力 |

220万トン

220万トン |

| 2019 |

東芝 |

220万トン |

LNG価格は天然ガス価格に加工費を加えて設定されており、2017年1月の市況で試算すると、テキサス州からの運賃を加えたCIF価格は100万BTU当たり9.80ドルとなり、日本の輸入平均価格7.28ドルと比べ、35%もの割高となり、現状では日本への持ち込みは大赤字となる。

最近のコメント